Gemeinhin werden Marktanteile in der Versicherungswirtschaft anhand von Prämieneinnahmen dargestellt. Deren Veränderungen genießen hohe Aufmerksamkeit, da sie Indikatoren dafür sind, ob Geschäftsmodelle oder Unternehmensaufstellungen im Marktvergleich mehr oder weniger erfolgreich sind. Erfolg, Größe und Einfluss basieren bei Versicherungsgesellschaften aber nicht nur auf der Umsatzgröße Prämienvolumen. Ein wesentliches Element des Versicherungsgeschäfts ist auch die Kapitalanlage, insbesondere bei den Sparten mit Sparprozessen. Hier lohnt es sich, den Kapitalanlagemix, dessen Bestandsgröße und die relative Marktbedeutung genauer zu analysieren.

Neben den Jahresabschlüssen der Versicherungsunternehmen können Interessenten hierzu mit den Berichten zur Solvabilität und Finanzlage (SFCR) weitere Datenquellen heranziehen. Zudem liegen diese Daten früher als die Geschäftsberichte vor, so dass Vorjahresvergleiche zeitnäher möglich sind. Bereits vergleichsweise einfache Auswertungen fördern interessante Ergebnisse zu Tage.

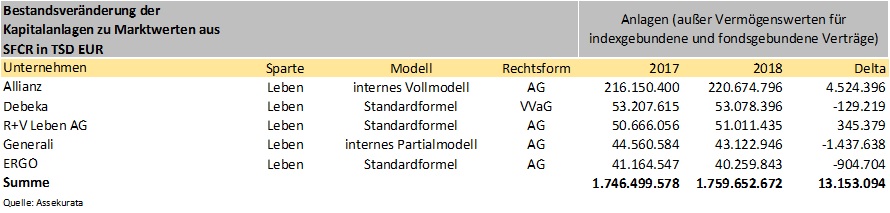

Beispielsweise offenbaren sich bei den fünf größten Lebensversicherern beachtliche Größenunterschiede in den Kapitalanlagebeständen 2018 sowie in deren Veränderung zum Vorjahr (2017).

Auffällig ist hier der Zuwachs der Allianz Leben. Der Branchenführer konnte im vergangenen Jahr den Marktwert seiner Anlagen deutlich um 4,52 Mrd. Euro (2,09 %) steigern und erreicht ein Anlagevolumen von nunmehr rund 220 Mrd. Euro. Unter den Top 5 weist daneben für 2018 nur noch die R+V einen Zuwachs aus. Marktweit stiegen die Werte in der Lebensversicherung insgesamt um 13,15 Mrd. Euro beziehungsweise 0,75 %. Gleichwohl eröffnen die Zahlen einen hohen Interpretationsspielraum, da gerade die Ursachen für die Veränderungen vielfältig sein können. Insbesondere Wertzuwächse, Veränderung des Anlagevolumens durch Neugeschäft beziehungsweise Abgänge oder auch Bewertungsveränderungen und Kapitalmarktkurse schlagen sich in den Zahlen nieder.

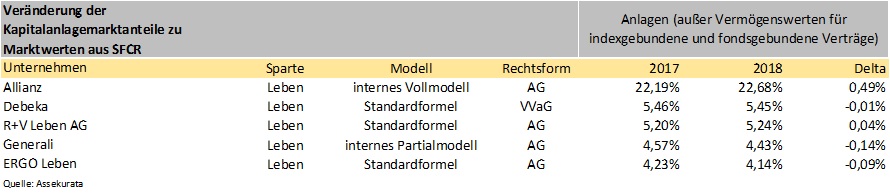

Die Entwicklung beeinflusst ebenfalls die Verteilung der Marktanteile. Hier gewann die Allianz Leben fast ein halbes Prozent hinzu. Mit 22,68 % weist sie einen höheren Anteil aus als die vier nachfolgenden Gesellschaften zusammen.

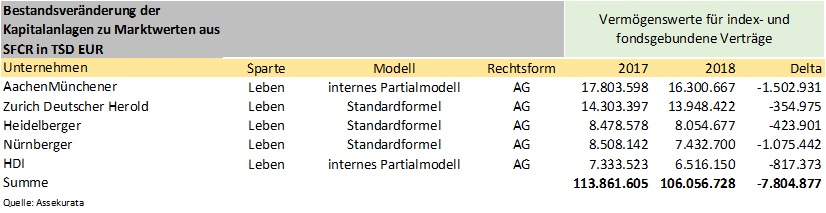

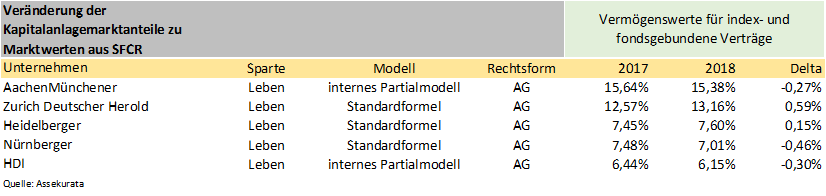

Bei den index- und fondsgebundenen Verträgen verwalten wiederum andere Gesellschaften die größten Anlagevolumina beziehungsweise sind in diesem Geschäftsfeld marktführend.

Analog zum Markt (-6,85 %) gingen auch bei den fünf Gesellschaften mit dem größten Anlagevolumen im fondsgebundenen Lebensversicherungsgeschäft die Marktwerte im Anlagebestand zurück. Dies wirkt sich allerdings unterschiedlich auf die Marktanteile aus.

Die Auswertungen zeigen, dass die vielfach in der Kritik stehenden Solvency-II-Berichte bei näherer Betrachtung eine ganze Reihe von interessanten Einblicken in die Unternehmen bieten – auch losgelöst von den eigentlichen Solvenz-, Risiko- und Kapitalinformationen der Unternehmen.

Hintergrundinformationen

Basis der vorstehenden Analysen ist das Datentool solvAuM von Assekurata. Hierfür wurden die in den Solvabilitätsübersichten veröffentlichten Daten zur Kapitalanlage (Template S.02.01.02) systematisch zusammengestellt. Das Tool lässt durch das Excel-Format flexible Darstellungs- und Auswertungsmöglichkeiten zu. Neben dem absoluten und relativen Bestandmix stehen auch die jeweiligen Marktanteile sowie deren Veränderungen im Vorjahresvergleich zur Verfügung.

Insgesamt sind 316 Versicherungsunternehmen einbezogen. Diese lassen sich nach Sparten (87 Lebensversicherer, 168 Schaden-/Unfallversicherer, 38 Krankenversicherer, 23 Rückversicherer), Rechtsform, verwendetem Solvency-Modell und einzelnen Gesellschaften filtern. Für die Erstellung von Rangfolgen lassen sich die Datenfelder darüber hinaus aufsteigend und absteigend sortieren.

Nähere Informationen über den Bezug des Tools finden Interessierte auf der Internetseite www.assekurata.de im Bereich Publikationen/Studien.