Das Markt- und insbesondere das Aktienrisiko zeichnen sich durch eine sehr hohe Stabilität mit hohem Wirkungsgrad auf die Kapitalanforderungen aus. In diesem Kontext ist der Ermittlung des symmetrischen Anpassungsfaktors (Equity Dampener) und einer Reduzierung der Volatilität hohe Bedeutung beizumessen.

Klassifizierung im Aktienrisiko

Das Aktienrisikosubmodul adressiert die Risiken aus den Schwankungen der Aktienkurse für alle diesbezüglich sensitiven Aktiva und Passiva. Die Berechnungen basieren auf den gesetzlichen Grundlagen dem § 106 des VAG (Versicherungsaufsichtsgesetz) und dem Artikel 169 ff. der Delegierten Verordnung (EU) 2015/35.

Zur Quantifizierung der aus diesem Risiko erwachsenden Solvenzkapitalanforderung ist die Gruppe der Eigenkapitalinstrumente in Typ 1-Aktien, Typ 2-Aktien, Infrastrukturinvestitionen und Infrastrukturunternehmen zu gliedern. Diese Kategorien unterteilen sich in einer weiteren Dimension, in strategische Beteiligungen, langfristige Investitionen und Sonstige. Die Klassifizierung lässt sich anhand der Matrix in Tab.1 darstellen.

Unter Typ 1-Aktien fallen diejenigen Aktien, die auf regulierten Märkten in Ländern der EEA und OECD gelistet sind.

Zu den Typ 2-Aktien gehören die an Börsen anderer Länder notierten Aktien, die nicht an einer Börse notierten Aktien oder Beteiligungen, privates Beteiligungskapital, Hedgefonds sowie Rohstoffe oder andere alternative Investments.

| Strategisch | Langfristig | Sonstige | |

|---|---|---|---|

| Typ 1 | 22% | 22% | 39% |

| Typ 2 | 22% | 22% | 49% |

| Infrastrukturinvestitionen | 22% | 22% | 30% |

| Infrastrukturunternehmen | 22% | 22% | 36% |

Tab.1 Schockhöhen für Merkmalkombinationen

In Artikel 1 Abs. 55a & 55b der Delegierten Verordnung (EU) 2015/35 grenzt der Gesetzgeber die Anlagen der Infrastruktur ab. So werden Infrastrukturanlagen über die Bereitstellung oder Unterstützung einer wesentlichen öffentlichen Dienstleistung identifiziert. Infrastrukturunternehmen ziehen ihre Einnahmen überwiegend aus dem Besitz, der Finanzierung, der Entwicklung oder dem Betrieb von Infrastruktur.

Die Klassifizierung von langfristigen und strategischen Anlagen wird in Artikel 171 der Delegierten Verordnung (EU) 2015/35 beschrieben. So muss das Versicherungsunternehmen bei langfristigen Anlagen nachweisen, dass die Absicht und auch die Finanzkraft besteht, die Anlagen mindestens fünf Jahre zu halten.

Im Falle der Klassifizierung von Aktien als strategische Investition ist insbesondere darzulegen, dass das Halten der Anlage mit der Strategie des Versicherungsunternehmens kohärent ist.

Vom Aktienrisiko auszuschließen sind Investitionen, die unter das Zinsänderungs-, Immobilien- oder Spreadrisiko fallen sowie Beteiligungswerte an Kredit- und Finanzinstituten, soweit sie nicht als Basiseigenmittel berücksichtigt werden.

Zuweisen der Stressparameter

Um prozyklische Effekte zu vermeiden, wird ein symmetrischer Anpassungsfaktor bestimmt. Dieser wird entsprechend Artikel 172 der Delegierten Verordnung (EU) 2015/35 wie folgt berechnet.

- CI bezeichnet den aktuellen Stand des Aktienindex.

- AI gibt den gewichteten Durchschnitt der täglichen Stände des Vergleichsindex innerhalb der letzten 36 Monaten an. Dabei sollen die Gewichte jeweils gleich sein und nur diejenigen Tage in den Durchschnitt miteinfließen, für die der Stand des Vergleichsindex erfasst wurde. Der SA soll zwischen -10 % und 10 % liegen.

Beim Standardaktienrisiko erhalten Typ 1-Aktien einen unmittelbaren Rückgang des Marktwerts in Höhe von 39 % zuzüglich 100 % des symmetrischen Anpassungsfaktors. Der unmittelbare Rückgang von Typ 2-Aktien basiert auf einem Schock von 49 % und ebenfalls 100 % des symmetrischen Anpassungsfaktors. Investitionen in Infrastrukturunternehmen erhalten einen Schock von 36 % und 92 % des symmetrischen Anpassungsfaktors. Sonstige Investitionen in Infrastruktur sind mit einem Schockparameter von 30 % und 77 % des Anpassungsfaktors zu bewerten.

Für Beteiligungen, die zu strategischen Zwecken gehalten werden, sowie langfristigen Aktien-investitionen wird ein Rückgang von 22 % des Marktwerts angesetzt. Ein symmetrischer Anpassungsfaktor ist an dieser Stelle nicht zu beachten. In dem Fall, dass ein Investition mehrere der genannten Merkmale erfüllt, wie bspw. einer langfristige Investition in Infrastrukturunternehmen, dominiert die Schockhöhe der strategischen und langfristigen Investitionen in Höhe von 22 % des Marktwerts.

Berechnung der Kapitalanforderung

Die Kapitalanforderung für das Aktienrisiko basiert auf der Veränderung des Net Asset Values (NAV) im Schockszenario gegenüber dem risikoneutralen Marktwertszenario. Der NAV ergibt sich aus der Differenz der zugehörigen Aktiva und Passiva, ggf. können auch Derivate einen Werteinfluss haben.

Der SCR-Beitrag errechnet sich aus dem NAV im Marktszenario abzüglich des NAV im Schockszenario, letzterer wird über das Produkt von Marktwerten und den der Aktienkategorie entsprechenden Schockwerte bestimmt.

Die mit Null maximierten Risikobeiträge werden innerhalb der Kategorien Typ 1, Typ 2, Infrastrukturinvestment und Infrastruktur-unternehmen aufsummiert.

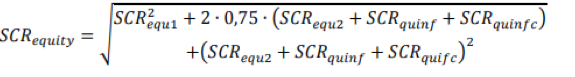

Abschließend sind die einzelnen Risikokapitalien unter Annahme einer Korrelation von 0,75 zu aggregieren, womit sich die Kapitalanforderung des Aktienrisikos wie folgt ergibt:

Die Variablen stellen im Falle von

- SCRequ1 den Risikobeitrag der Typ 1-Aktien,

- SCRequ2 den Riskobeitrag der Typ 2-Aktien,

- SCRquinf den Risikobeitrag aus qualifizierten Infrastrukturinvestitionen und

- SCRquifc den Risikobeitrag der Investitionen in qualifizierte Infrastrukturunternehmen dar.

Berücksichtigung des Aktienrisikos in den Quantitative Reporting Templates (QRT)

Die Darstellung des Aktienrisikos ist Gegenstand des QRT S.26.01. Basierend auf den Eingangsdaten für die Standardformel sind hier die Marktwerte – jeweils für das risikoneutrale und das Schockszenario – für Aktiva und Passiva auszuweisen, die dem Aktienrisiko unterliegen. Dabei ist eine Untergliederung der Aktiva in Typ 1-, Typ 2-Aktien, Infrastrukturinvestitionen und – unternehmen erforderlich. Die Gruppen werden jeweils nach strategischen Beteiligungen, langfristigen, sonstigen und ggf. durationsbasierten Aktien getrennt zu erfassen.

Hintergrundinformationen

Der vorliegende Beitrag basiert auf den folgenden Quellen:

- Versicherungsaufsichtsgesetz (VAG).

- Richtlinie 2009/138/EG des Europäischen Parlaments und des Rates vom 25. November 2009 betreffend die Aufnahme und Ausübung der Versicherungs- und der Rückversicherungstätigkeit (Solvabilität II) (SII RL).

- Gründl und Kraft (2019): Solvency II – Eine Einführung, 3. Aufl., VVW GmbH, Karlsruhe.

Alle Aussagen in dem Artikel sind vorbehaltlich etwaigen Verständnis- und Übersetzungsfehlern.