Gemäß Art. 13 Nr. 33. SII-RL i.V.m. Art. 101 Abs. 4 SII-RL adressiert das operationelle Risiko die Gefahr, dass Verluste aus dem Versagen von internen Prozessen, Mitarbeitern oder Systemen, durch externe Ereignisse oder Rechtsrisiken entstehen. Reputationsrisiken und Risiken, die aus strategischen Entscheidungen erwachsen, fallen hingegen nicht unter das operationelle Risiko.

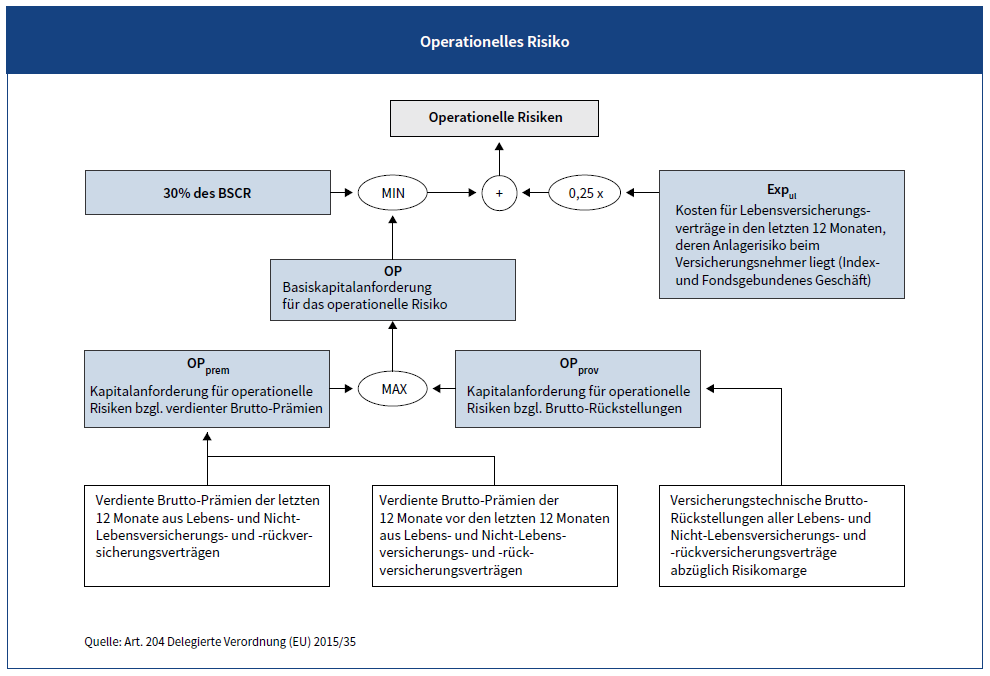

Die Bestimmung der Kapitalanforderung für das operationelle Risiko gemäß Art. 204 Delegierte Verordnung (EU) 2015/35 wird in Abbildung 1 dargestellt.

Abbildung 1: Berechnung des operationellen Risikos nach Art. 204 Delegierter Verordnung (EU) 2015/35 (Quelle: Oppermann und Ostermeier (2018): Solvency II visuell, S. 52)

In Bezug auf Lebensversicherungsverträge, bei denen das Anlagerisiko von den Versicherungsnehmern getragen wird, werden zur Berechnung der Kapitalanforderung für das operationelle Risiko 25 % der jährlich in Bezug auf diese Versicherungsverpflichtungen angefallenen Kosten berücksichtigt.

In Bezug auf Versicherungs- und Rückversicherungsgeschäfte, die nicht Lebensversicherungsverträge sind, bei denen das Anlagerisiko von den Versicherungsnehmern getragen wird, hat die Berechnung der Kapitalanforderung für das operationelle Risiko dem Volumen dieser Geschäfte im Sinne der verdienten Prämien und der versicherungstechnischen Rückstellungen Rechnung zu tragen, die für diese Versicherungsverpflichtungen gehalten werden. In diesem Falle darf die Kapitalanforderung für die operationellen Risiken 30 % des BSCR für diese Versicherungs- und Rückversicherungsgeschäfte nicht übersteigen.

In Art. 204 Delegierte Verordnung (EU) 2015/35 wird dies formal konkretisiert:

SCROperational = min(0,3 ⋅ BSCR;Op) + 0,25 ⋅ Expul

mit

| BSCR = | Basissolvenzkapitalanforderung |

| Op = | Basiskapitalanforderung für das operationelle Risiko (außer für fondsgebundene Lebensversicherung) |

| Expul = | in den vorangegangen 12 Monaten angefallenen Kosten für fondsgebundene Lebensversicherung |

Zunächst wird zur Bewertung des operationellen Risikos der kleinere der beiden Beträge aus

- a) 30% des Basissolvenzkapitals (BSCR) und

- b) der Basiskapitalanforderung für das operationelle Risiko

herangezogen. Dies bedeutet, dass zuerst der Standardansatz so weit gerechnet werden muss, dass das BSCR als Eingangsgröße feststeht.

Die Basiskapitalanforderung für das operationelle Risiko ergibt sich aus dem größeren Betrag der Kapitalanforderung für operationelle Risiken auf der Grundlage verdienter Prämien (Oppremiums) und der Kapitalanforderung für operationelle Risiken auf der Grundlage versicherungstechnischer Rückstellungen (Opprovisions).

Formal ausgedrückt:

Op = max(Oppremiums ; Opprovisions)

Der Betrag der Kapitalanforderung für operationelle Risiken auf der Grundlage verdienter Bruttoprämien errechnet sich dabei wie folgt:

Oppremiums = 0,04 ⋅ (Earnlife − Earnlife−ul) + 0,03 ⋅ Earnnon−life + max(0;0,04 ⋅ (Earnlife − 1,1 ⋅ pEarnlife − (Earnlife−ul − 1,1 ⋅ pEarnlife−ul))) + max(0;0,03 ⋅ (Earnnon−life − 1,1 ⋅ pEarnnon−life)

mit

| Earnlife = | verdiente Bruttoprämien Lebensversicherung (Berichtsjahr) |

| Earnlife‑ul = | verdiente Bruttoprämien Lebensversicherung, bei denen das Anlagerisiko von den Versicherungsnehmern getragen wird (Berichtsjahr) |

| Earnnon‑life = | verdiente Bruttoprämien Nichtlebensversicherung (Berichtsjahr) |

| pEarnlife = | verdiente Bruttoprämien Lebensversicherung (vorangegangenes Geschäftsjahr) |

| pEarnlife‑ul = | verdiente Bruttoprämien Lebensversicherung, bei denen das Anlagerisiko von den Versicherungsnehmern getragen wird (vorangegangenes Geschäftsjahr) |

| pEarnnon‑life = | verdiente Bruttoprämien Nichtlebensversicherung (vorangegangenes Geschäftsjahr) |

Der Betrag der Kapitalanforderung für operationelle Risiken auf der Grundlage versicherungstechnischer Rückstellungen errechnet sich wie folgt:

Opprovisions = 0,0045 ⋅ max(0;TPlife − TPlife-ul) + 0,03 ⋅ max(0,TPnon-life)

mit

| TPlife = | versicherungstechnische Rückstellungen Lebensversicherung |

| TPlife‑ul = | versicherungstechnische Rückstellungen Lebensversicherung, bei denen das Anlagerisiko von den Versicherungsnehmern getragen wird |

| TPnon‑life = | versicherungstechnische Rückstellungen Rückstellung Nichtleben |

Bei den versicherungstechnischen Rückstellungen ist zu beachten, dass diese nicht die Risikomarge beinhalten dürfen und ohne Abzug der einforderbaren Beträge aus Rückversicherungsverträgen und gegenüber Zweckgesellschaften zu verstehen sind.

Die Hauptherausforderung zur Berechnung des operationellen Risikos ergibt sich damit im Wesentlichen aus der Ermittlung des BSCR sowie der versicherungstechnischen Rückstellungen – die ohnehin als Grundlage zur Quantifizierung der Kapitalanforderungen benötigt werden. Die darüber hinaus erforderlichen Eingangsdaten zu den verdienten Bruttoprämien aus der Lebensversicherung, bei denen das Anlagerisiko von den Versicherungsnehmern getragen wird, liegen prinzipiell vor.

Hintergrundinformationen

Der vorliegende Beitrag basiert auf den folgenden Quellen:

- Richtlinie 2009/138/EG des Europäischen Parlaments und des Rates vom 25. November 2009 betreffend die Aufnahme und Ausübung der Versicherungs- und der Rückversicherungstätigkeit (Solvabilität II) (SII RL).

- Delegierte Verordnung (EU) 2015/35 der Kommission vom 10. Oktober 2014 zur Ergänzung der Richtlinie 2009/138/EG des Europäischen Parlaments und des Rates vom 25. November 2009 betreffend die Aufnahme und Ausübung der Versicherungs- und der Rückversicherungstätigkeit (Solvabilität II).

- Oppermann und Ostermeier (2018): Solvency II visuell, Schäffer-Poeschel Verlag, Stuttgart.

Alle Aussagen in dem Artikel sind vorbehaltlich etwaigen Verständnis- und Übersetzungsfehlern.