Das Katastrophenrisiko Nichtleben bildet zusammen mit dem Prämien- und Reserverisiko Nichtleben sowie dem Stornorisiko Nichtleben das versicherungstechnische Risiko Nichtleben. Das Katastrophenrisiko wird unter Solvency II in vier Submodule aufgeteilt:

- Naturkatastrophenrisiko

- Katastrophenrisiko der nichtproportionalen Rückversicherung

- Man-Made Katastrophenrisiko

- Sonstiges Katastrophenrisiko Nichtleben

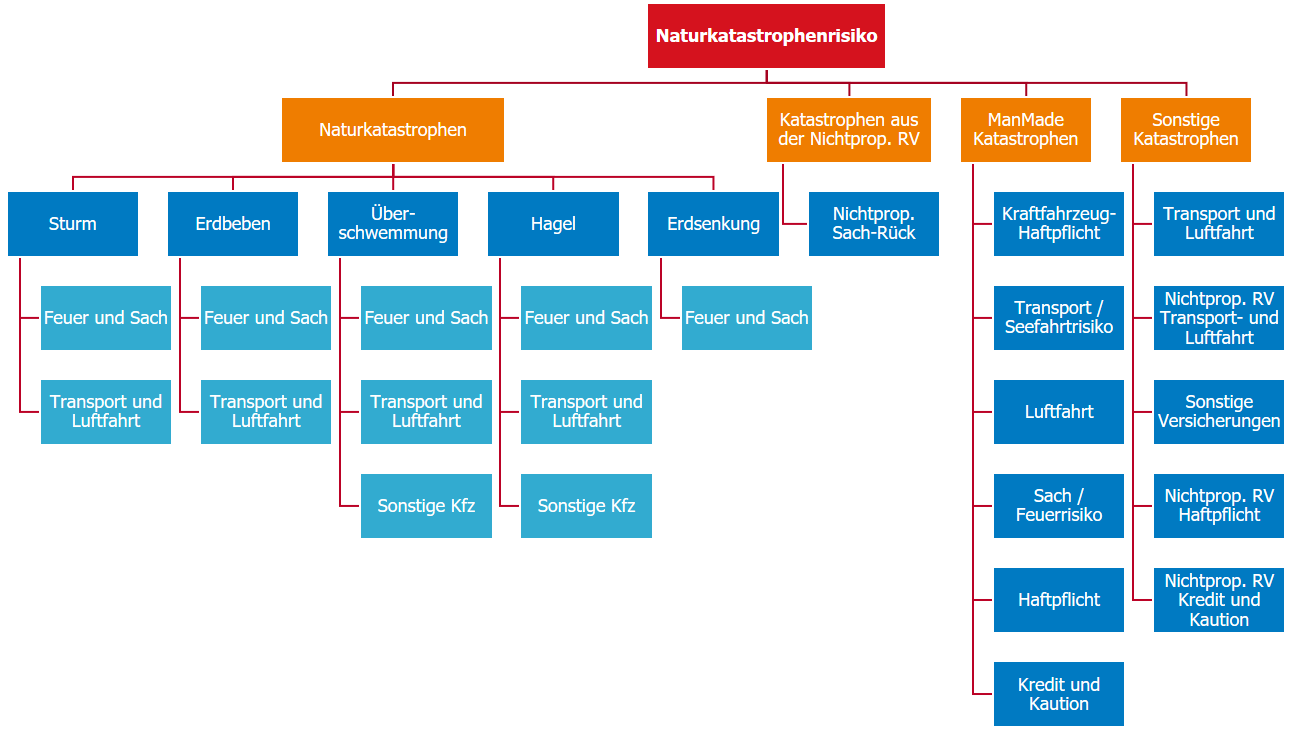

Im Folgenden eine grafische Übersicht über die Submodule und deren Zusammensetzung:

Abbildung 1: Übersicht über Submodule und Zusammensetzung

Die Kapitalanforderung für das Risiko errechnet sich wie folgt über die Aggregation der Submodule:

SCRnlCAT = √( (SCRnatCAT + SCRnpproperty)2 + SCR2mmCAT + SCR2otherCAT )

- SCRnlCAT steht für die gesamte Kapitalanforderung des Katastrophenrisikos Nichtleben.

- SCRnatCAT steht für die Kapitalanforderung des Untermoduls Naturkatastrophenrisiko.

- SCRnpproperty steht für die Kapitalanforderung des Untermoduls Nichtproportionale Rückversicherung.

- SCRmmCAT steht für die Kapitalanforderung des Untermodus Man-Made-Risiko.

- SCRotherCAT steht für die Kapitalanforderung aus dem sonstigen Katastrophenrisiko Nichtleben.

Die Berechnung der einzelnen Submodule wird im Folgenden beschrieben.

Naturkatastrophenrisiko

Wie aus der Grafik ersichtlich, gliedert sich das Naturkatastrophenrisiko in folgende Gefahren:

- Sturm

- Erdbeben

- Überschwemmung

- Hagel

- Erdsenkung (gilt ausschließlich für Frankreich)

Die Naturkatastrophen werden über die folgende Formel zusammengefasst:

SCRnatCAT = √( ΣiSCR2i )

wobei i für jede Gefahr steht.

Die Berechnung des SCR für die Naturgefahren – hier am Beispiel Sturm - berechnet sich wie folgt:

SCRwindstorm steht für die Kapitalanforderung aus der Gefahr Sturm

SCRwindstorm = √( (Σ(r,s) CorrWS(r,s) · SCR(windstorm,r) · SCR(windstorm,s) ) + SCR2(windstorm,other) )

r,s steht für alle Kernländer der Gefahren bzw. die Kombination der Kernländer

SCRwindstorm,other steht für die Kapitalanforderung des Sturmrisikos für die Nicht-Kernländer

Für jede Naturgefahr sind die von der Gefahr betroffenen Länder (Kernländer) im Anhang der Delegierten Verordnung genannt. Die nicht im Anhang genannten Länder (Nicht-Kernländer) werden vereinfacht über die Brutto-Prämie berechnet und fließen über die Komponente SCRwindstorm,other ein.

Das Vorgehen je Gefahr erfolgt folgendermaßen, weiterhin am Beispiel Sturm:

Je Land werden – aufgeteilt in Cresta-Zonen – die der Gefahr unterliegenden Versicherungssummen in die Berechnung einbezogen. Die Cresta-Zonen spiegeln einzelne Gebiete, z.B. Postleitzahlgebiete, wider. Aus der Grafik am Anfang des Artikels ist ersichtlich, welche Line of Business je Gefahr in Betracht kommen. Für Sturm sind das die Line of Business Feuer und Sach sowie Transport und Luftfahrt.

Aus diesen einzelnen Versicherungssummen (je Land, Cresta-Zone und Gefahr) wird dann eine gewichtete Versicherungssumme ermittelt. Hier fließt zum einen ein Marktfaktor je Gefahr und Land, ein Risikofaktor je Cresta-Zone sowie die Korrelationen zwischen den Cresta-Zonen mit ein. Somit wird das Risiko je Gefahr, Land und Cresta-Zone abgebildet.

Aus diesen gewichteten Versicherungssummen wird mittels Aggregation ein erwarteter Brutto-Schaden (vor Risikominderung) errechnet.

Auf den erwarteten Brutto-Schaden werden dann zwei Szenarien mit jeweils zwei Events simuliert. Je Naturgefahr (außer Risiko für Erdsenkung) werden zwei Szenarien projiziert.

- Szenario A

- Szenario B

Beispiel für das Sturmrisiko:

Für das Sturmrisiko wird bei Szenario A angenommen, dass zwei mittelschwere Ereignisse nacheinander auftreten: auf Sturm A1 (Szenario A, Event 1) mit 80 % der 200-Jahres-Brutto-Kapitalanforderung folgt ein Sturm A2 (Szenario A, Event 2) mit 40 % dieser Kapitalanforderungen.

Bei Szenario B folgt einem „großen“ Sturm B1 mit 100 % ein „kleiner“ Sturm B2 mit 20 % der 200-Jahres-Brutto-Kapitalanforderungen. Obwohl sich die Prozentsätze formal zu jeweils 120 % des Brutto-Betrages addieren, kann es unterschiedliche Auswirkung auf die Kapitalanforderung geben. Dies ist abhängig von der Risikominderung, sprich der Rückversicherungskonstruktion. D.h. je Event wird ein erwarteter Brutto-Schaden mit den o.g. Auswirkungen errechnet, hier z.B. 100 % Schaden bzw. 20 % Schaden.

Auf diesen dann errechneten erwarteten Bruttoschaden je Event wird die Risikominderung angerechnet. Beide erwartete Brutto-Schäden je Event werden jeweils für Szenario A und B aufaddiert und das Maximum beider Szenarien ist die zu berücksichtigende Größe für das zu bestimmende SCR je Gefahr und Land.

Neben der hier beschriebenen Berechnung der Kapitalanforderungen aus den Kernländern, wird für die Nicht-Kernländer je Gefahr folgende Kapitalanforderung berechnet:

Je Region (z.B. Europa Ost) entspricht der erwartete Brutto-Schaden den verdienten Brutto-Prämien der folgenden 12 Monate, die die Gefahr abdecken. Die Regionen werden mittels Diversifikation aggregiert und eine eventuelle Rückversicherung angerechnet. Hieraus ergibt sich die Kapitalanforderungen je Gefahr für die Nicht-Kernländern. Diese wird – wie oben dargestellt – mit in die Berechnung der Kapitalanforderung aus den Naturkatastrophen einbezogen.

Die Berechnung für die weiteren Gefahren (Erdbeben, Überschwemmung und Hagel) erfolgt analog – jeweils für die betroffenen Kernländer - mit entsprechend vorgegebenen Marktfaktoren je Gefahr und Land, Risikofaktoren für die Cresta-Zonen sowie Szenarien.

Naturkatastrophenrisiko – Gefahr Erdsenkung

Der erwartete Brutto-Schaden für das Erdsenkungsrisiko berechnet sich über folgende Formel:

Lsubsidence = 0,0005 · √( Σ(i,j) Corr(subsidence,i,j) · WSI(subsidence,i) · WSI(subsidence,j) )

- Lsubsidence steht für den erwarteten Brutto-Schaden für das Erdsenkungsrisiko

- i,j steht für die Kombination der Risikozonen Frankreichs

- WSI(subsidence, i) bezeichnet die gewichtete Versicherungssumme für das Erdsenkungsrisiko

Die gewichteten Versicherungssummen errechnen sich analog zu den übrigen Gefahren. Es fließen Versicherungssummen aus der Line of Business Feuer und Sach mit ein, die dieses Risiko (in Frankreich) bedecken. Aus diesen wird dann mittels der o.g. Formel ein erwarteter Brutto-Schaden errechnet. Nach Abzug der Risikominderung ergibt sich dann die Kapitalanforderung aus der Gefahr Erdsenkung, die in das Naturkatastrophenrisiko Nichtleben einfließt.

Katastrophenrisiko der nichtproportionalen Rückversicherung

Hier wird die Kapitalanforderung bestimmt, die sich aus dem Katastrophenrisiko der nichtproportionalen Rückversicherung für die Sachversicherung ergibt. Es werden nur Prämien berücksichtigt, die zur Bedeckung von Naturgefahren vereinnahmt werden. Die übrigen Prämien werden in anderen Submodulen betrachtet.

Lnpproperty = 2,5 · (0,5 · DIVnpproperty + 0,5) · Pnpproperty

- Lnpproperty steht für den erwarteten Brutto-Schaden aus dem Katastrophenrisiko der nichtproportionalen Rückversicherung

- DIVnpproperty bezeichnet den Diversifikationsfaktor

- Pnpproperty sind die geschätzten verdienten Brutto-Prämien der folgenden 12 Monate aus den o.g. Verträgen

Von diesem erwarteten Brutto-Schaden wird die entsprechende Risikominderung abgezogen und ergibt die Kapitalanforderung.

Man-Made Katastrophen

Die Berechnung des Man-Made-Risikos erfolgt mit folgender Formel:

SCRmmCAT = √( ΣiSCR2i )

- SCRmmCAT bezeichnet die Kapitalanforderung für das Man-Made-Katastrophenrisiko

- i steht für die einzelnen Submodule

Bei den Man-Made Katastrophen wird in folgende Line of Business unterschieden:

- Kraftfahrzeug-Haftpflicht

Die Kapitalanforderung entspricht dem Verlust aus einem plötzlichen Schaden nach Abzug der Risikominderung. Der erwartete Brutto-Schaden wird anhand der Anzahl der versicherten Fahrzeuge ermittelt. - Transport / Seefahrtrisiko

Das Submodul stellt das Risiko einer Tankerkollision und Explosion von Bohrinseln dar. Der Schaden wird auf Basis von kumulierten Versicherungssummen errechnet. - Luftfahrt

Dieses Submodul betrachtet von Menschen verursachte Katastrophen in der Luftfahrt. Der Schaden wird auf Basis von kumulierten Versicherungssummen errechnet. - Sach / Feuerrisiko

Es wird das Risiko betrachtet, dass durch Menschen verursachte Feuer oder Explosionen (inkl. infolge von Terroranschlägen) entstehen. Es wird die größte Feuerrisikokonzentration anhand der höchsten kumulierten Versicherungssumme in einem Umkreis von 200 m ermittelt. - Haftpflicht

Es wird eine fiktive Szenario-Betrachtung von Schäden durchgeführt. Es fließen die verdienten Brutto-Prämien und die Deckungssummen ein. Risiken aus folgenden Haftpflichtverträgen werden berechnet:- Berufshaftpflicht, ausgenommen Berufshaftpflichtversicherung für selbstständige Handwerker oder Kunsthandwerker

- Arbeitgeberhaftpflicht

- Directors & Officers-Haftpflicht

- Weitere Verträge aus der Haftpflichtversicherung

- Nichtproportionale Rückversicherungsverpflichtungen

- Kredit und Kaution

Dieses Untermodul betrachtet das Risiko großer Kreditausfälle und das Risiko einer Rezession. Die Berechnung basiert auf Versicherungssummen und verdienten Brutto-Prämien der nächsten 12 Monate.

Sonstige Katastrophen

Die Berechnung des sonstigen Katastrophenrisikos erfolgt mit folgender Formel:

Lother = √( (c1 · P1 + c2 · P2)2 + (c3 · P3)2 + (c4 · P4)2 + (c5 · P5)2 )

- Lother steht für den erwarteten Brutto-Schaden

- P1, P2, P3, P4 und P5 sind die Schätzwerte der Brutto-Prämien in den folgenden 12 Monaten in Bezug auf die im folgenden genannten Risikogruppen

- c1, c2, c3, c4 und c5 bezeichnen die vorgegebenen Risikofaktoren für die entsprechenden Gruppen

Die Kapitalanforderung ergibt sich aus dem erwarteten Brutto-Schaden nach Abzug der Risikominderung.

Betroffene Risikogruppen:

- Transport ohne Luft-/Schifffahrtversicherung (gesonderter Risikofaktor für nichtproportionale Rückversicherung)

- Verschiedene finanzielle Verluste

- Nichtproportionale Rückversicherung Haftpflicht (ohne allg. Haftpflicht)

- Nichtproportionale Rückversicherung Kredit- und Kautionsversicherung

Mittels der eingangs beschriebenen Berechnung erfolgt dann die Zusammenführung aller vier Submodule zum Katastrophenrisiko Nichtleben.

Hintergrundinformationen

Der vorliegende Beitrag basiert auf der folgenden Quelle:

- DELEGIERTE VERORDNUNG (EU) 2015/35 DER EUROPÄISCHEN KOMMISSION

Alle Aussagen in dem Artikel sind vorbehaltlich etwaigen Verständnis- und Übersetzungsfehlern.